Как следовать новым требованиям идентификации клиентов: кейс Monzo - «Банки»

Клиентов банка ждут дополнительные проверки

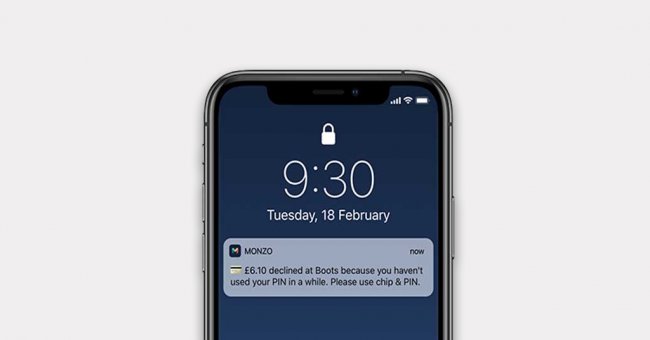

Для расчетов картами Monzo может потребоваться дополнительная идентификация Фото: play.google.com

C 14 сентября в ЕС нужно использовать усложненную процедуру идентификации клиентов при совершении платежей (SCA).

Чтобы соответствовать новой политике безопасности платежей, банкиры вынуждены усовершенствовать свои системы проверки. И объяснить пользователям новый формат совершения транзакций.

Рассмотрим кейс британского необанка Monzo. Теперь все клиенты финучреждения, чьи транзакции были отклонены по причине несоответствия новым правилам SCA, получат PUSH-уведомление с разъяснением причины.

Проблема, которую Monzo стремится решить с помощью этих сообщений, заключается в том, что потребители, находящиеся в такой ситуации, обычно получают простое уведомление об отклонении транзакции в точке продажи, без указания причин возникновения проблемы или того, что они могут сделать.

Пример сообщения от банка Фото: nfcw.com

Тем временем, транзакцию могут отклонить не только во время оплаты онлайн, но и при расчетах с помощью бесконтактных карт в традиционных магазинах. Ведь согласно требованиям SCA, каждая пятая транзакция по бесконтактной карте должна проходить с использованием чипа и PIN-кода. Еще один вариант проверки — запрос PIN-кода всякий раз, когда сумма неавторизованных транзакций достигает €150 с момента последней идентификации. Это значительно усложняет пользовательский опыт.

Но если один из этих инцидентов случится с клиентом Monzo и он забудет ввести PIN, на его смартфон мгновенно придет объяснение и предложение исправить ситуацию.

В банке отмечают, что изменение не коснется мобильных платежей — ведь Apple Pay на iPhone и Google Pay на Android уже предполагают дополнительную проверку, сканируя палец клиента или лицо для разблокировки смартфона.

Ранее мы писали о том, что думают клиенты о таких проверках. Так, во всех странах, которые участвовали в исследовании, большинство респондентов не видят необходимости во введении новых правил проверок. В связи с этим поставщики платежных услуг должны будут детально изучить предпочтения клиентов.